Главная | О проекте | Партнеры |

Контакты | Контакты |

English English

|

|

|

|

Последние новости

Последние комментарии

|

Этические финансы как экономическая альтернативаНа фоне общего экономического спада и ожидания изменений, которые способны оживить финансовый рынок, в России всё активнее разворачиваются дискуссии вокруг вопросов внедрения механизмов исламских финансов.

Существует две альтернативные системы, которые основаны на беспроцентной концепции. Одна из них – наиболее успешная и реализуемая во всём мире – концепция исламских финансов, вторая – концепция совместного финансирования, которую развивает в Швеции Jak Bank.

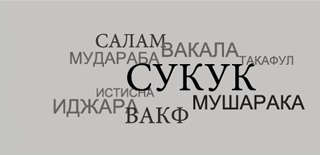

Исламские финансы – это финансы с долевым участием, обеспеченные активами, этические, устойчивые и социально-ответственные. Исламские финансы поддерживают концепцию разделения рисков, соединяет финансовый сектор с реальной экономикой, и придают огромное значение всеобщему доступу к финансовым услугам и социальному благополучию. Основные принципы исламских финансов: 1. Запрет на ссудный процент («риба»); 2. Финансирование должно быть связано с реальными активами (материальность); 3. Не допускается участие в аморальном и неэтическом виде бизнеса (например, производство алкоголя или оружия); 4. Возврат должен быть связан с рисками. Исламские банки ведут деятельность на основании договоров/контрактов, разрешённых с точки зрения Шариатского права и общепринятых этических ценностей. Пассивная часть баланса исламских финансовых институтов формируется на основании банковских вкладов клиентов по форме «вадиа» или сберегательных вкладов, услуг хранения, депозитов или трастовых депозитов; и инвестиционных депозитов. Активная часть – за счёт предоставленных кредитов по договорам продажи с отсроченным платежом, лизинговых договоров, или совместных инвестиций с клиентом по партнёрским договорам. Например, в рамках договора по приобретению автомобиля исламский банк не предоставляет клиенту каких-либо денег взаймы на покупку, но приобретает для клиента указанный автомобиль, а затем перепродаёт его клиенту в рассрочку по цене с надбавкой, которая будет включать прибыль банка. В отличие от традиционного вида финансирования, основанного на ссудных процентах и представляющего собой кредитный договор, исламское финансирование связано с существующими активами. Исламские финансы – это финансы, которые чётко привязаны к базовому активу. По сравнению с кредитами традиционного финансирования, исламские финансы способствуют увеличению масштаба и влияния финансового сектора страны по отношению к экономике и стимулируют инвестиций в реальный сектор экономики. Одной из ключевых проблем существующей финансовой системы является то, что большинство финансовых продуктов ни имеют ничего общего с реальным сектором экономики: «Если взглянем на кризис, то свою роль, в частности, сыграли производные финансовые, позволяющие играть на движении цен. Что касается Jak Members Bank, или Jak Medlemsbank, то это кооператив, управляемый самими работниками, учреждённый в шведском городе Шевде. Название компании Jak – аббревиатура от шведского «jord, arbete, kapital», что переводится как земля, труд и капитал соответственною. С 1970 года Jak предлагает услуги по беспроцентным сберегательным счетам и кредитованию. Банковская лицензия была выдана в 1997 году. Официально Jak считается кооперативным банком с 30 тыс. участников, ежегодные темпы роста которого 12%. Согласно философии банка Jak, экономическая неустойчивость связана и является следствием взимания процентов. Банк осуществляет свою деятельность на основании следующих принципов: • Начисление процентов является барьером стабилизации экономики; • Ссудный процент способствует перемещению денег бедняков к богатым; • Ссудный процент способствует проектам, обеспечивающих высокую доходность в краткосрочный период. Конечная цель Банка – отказ от примирения ссудного процента как экономического инструмента и замена его другими инструментами, исходя из наилучших интересов людей. Основная задача Банка заключается в предоставлении своим членам жизнеспособного и реального финансового инструмента, без риска для окружающей среды и во благо местной экономики. Выдача займов осуществляется из фонда взносов участников. Jak Members Bank в своей деятельность использует систему «Сберегательных баллов», которая позволяет отслеживать баланс компании: члены банка накапливают сберегательные баллы посредством вложения своих средства в кооператив, и могут потратить их, запросив кредит. Основная идея данной схемы в том, что клиент может взять кредит ровно на ту сумму, на которую он предоставил кредиты другим через свой счёт. Таким образом, с целью обеспечения сбалансированности системы накоплений, зачисленные на счёт сберегательные баллы должны быть равны потраченным сберегательным баллам. Если член банка берёт кредит на большее количество баллов, чем он накопил, то он обязан продолжать накапливать «послесберегательные» баллы на протяжении периода погашения кредита. «Послесберегательные» баллы – это определённая сумма денег, которую участник кооператива должен накопить после оплаты кредита, чтобы продолжить зарабатывать сберегательные баллы. После окончания срока погашения кредита, количество сберегательных баллов должно быть равно потраченным баллам. Материал подготовлен на основе Технико-экономического обоснования по развитию исламского банкинга на территории России |

Welcome to Islamic-financeСкачать книгуСкачать ТЭОКолонка редактораАналитика

ОпросНовости в формате RSS |