Главная | О проекте | Партнеры |

Контакты | Контакты |

English English

|

|

|

|

Последние новости

Последние комментарии

|

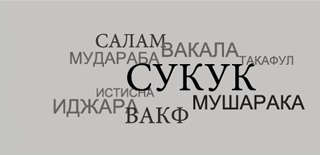

Исламские контракты

Как уже было сказано ранее, специфика исламских финансовых инструментов основана на следующих характеристиках:

а) отсутствие ростовщичества; б) создание реальной добавленной стоимости; в) обеспеченность реальными активами; г) морально-этическая составляющая; д) разделение прибыли и убытков, долевое участие; е) равная информационная осведомлённость контрагентов.

Исламские финансовые инструменты формируются на базе четырех основополагающих элементов:

1) продажа (бай), передача права собственности или предмета собственности для рассмотрения; 2) наём (иджара), передача права пользования собственностью для рассмотрения; 3) подарок (хиба), бесплатная передача предмета собственности; 4) ссуда (ариях), бесплатная передача права пользования собственностью.

Наиболее часто в операционной деятельности исламских финансово-кредитных институтов используется их разделение по принципу формирования на три типа:

а) продукты, основанные на партнерстве (или «разделении прибыли/и убытков», иначе, долевое финансирование): мудараба и мушарака; б) продукты, основанные на участии в сделках купли-продажи (иначе, долговое финансирование): мурабаха, иджара (лизинг), салам, истисна; в) продукты, основанные на оплате комиссий (тарифов) банка (или «комиссионные» продукты): вакала (агентское соглашение).

Рассмотрим содержание основных исламских финансовых инструментов. Мудараба – это сделка, заключенная на основании договора, по условиям которого одна сторона инвестор предоставляет капитал (денежные средства), а другая предприниматель принимает капитал и использует его с применением собственных трудовых ресурсов, в целях получения прибыли и ее распределения между сторонами в соответствии с договором.

Шарика (мушарака) – договор о партнерстве между двумя или более сторонами, посредством которого каждый партнер вносит определенную сумму денег или с согласия всех партнеров материальные активы, что дает каждому партнеру право вести дело, используя активы компании на условиях распределения прибыли согласно договору, а убытки каждый партнер несет в соответствии со своим вкладом в общий капитал компании.

Мурабаха – это сделка по продаже товара, приобретенного банком по заявке клиента. Цена продажи товара банком определяется сторонами как сумма цены закупки и согласованной сторонами договора наценки. Наценка может устанавливаться в виде: - фиксированной единовременно выплачиваемой суммы; - процента от себестоимости товара.

Иджара – это вид инвестиционной деятельности по специальному приобретению арендодателем оборудования или другого имущества в собственность и предоставление его арендатору в имущественный наем (аренду) во временное владение и пользование на согласованный срок, на платной основе.

Кард-хасан – это сделка, по условиям которой одна сторона, на основании договора, предоставляет денежные средства другой стороне в виде беспроцентного займа на условиях возвратности, либо в благотворительных целях.

Вадия йад дамана – договор гарантированного хранения, по условиям которого банк вправе распоряжаться доверенными ему средствами и получать прибыль от их размещения.

Истиснаа – это продажа имущества, которое должно быть изготовлено или построено, производителем или строительным подрядчиком и передано их заказчику после завершения работы.

Салам – это сделка по приобретению товара на основе отсроченной поставки, при условии оплаты стоимости товара в момент заключения договора.

Кафала – договор-поручительство, согласно которому третье лицо (даман, или кафил) принимает на себя гарантию исполнения каких-либо обязательств, которые могут потребовать от главного должника. Предметом поручительства могут быть действия, вещи, лицо и обязательства. В первом случае даман обязывается оплатить долг должника или вместо него исполнить какое-либо действие. Личный даман бывает тогда, когда поручитель принимает на себя обязательство найти какого-нибудь пропавшего человека или доставить кого-либо в суд. Кафала является действительным, если обязательство, за которое ручается лицо, было законным.

Рахн – залог или заклад. Банковский продукт, основанный на обеспечении гарантии. Согласно договору, клиент получает кредит под залог личного имущества. Особенностью данного вида закладного договора является то, что не происходит перехода права собственности на заложенное имущество, то есть заемщик вправе пользоваться своим заложенным имуществом на протяжении всего срока договора.

Бай битаман аджил – сделка с отсроченным платежом, похож на принцип мурабаха, за исключением того, что при мурабаха оплата производится сразу. Этот принцип еще называют бай муаджал.

Бай истиджрар – договор купли-продажи между продавцом и покупателем. По договору продавец обязуется поставлять товар регулярно согласно графику и по оговоренным ценам. После первоначального соглашения для последующих поставок торги уже не требуются.

Бай салам – договор купли-продажи между продавцом и покупателем, на условиях немедленной оплаты, но с поставкой в более поздний срок. Данный вид сделки аналогичен сделке с авансовым платежом.

Хивала – это услуга по переводу средств или долгов со счета вкладчика или должника на счет получателя или кредитора соответственно. Банк может взимать комиссию за предоставление услуги.

Мусавама – данный вид сделки предполагает куплю-продажу и отличается от принципа мудараба лишь тем, что в случае заключения договора, покупатель и продавец договариваются о цене, не рассматривая издержки, которые несет продавец.

Сарф – договор, который заключается на покупку или продажу иностранной валюты. Однако Вакала – это агентский договор, при котором агент представляет интересы заказчика в каком-либо деле или сделке и получает оплату за выполнение услуги.

Таваррук – этот договор еще называют «обратная мурабаха»; предполагает, что покупатель не использует приобретенные активы в своем бизнесе, а продает их либо первоначальному поставщику, либо третьим лицам.

Сукук - финансовый инструмент, известный во всём мире как исламские облигации. Тем не менее, употребление слова «облигация» в отношении сукук спорно, поскольку он не имеет фиксированной доходности. По сути, сукук используют в качестве инструмента секьюритизации активов.

В следующих выпусках мы более подробно познакомимся с данными контрактами.

Материалы подготовлены по книге Судин Харон, Ван Нурсофиза Ван Азми “Исламская финансовая и банковская система”. |

Welcome to Islamic-financeСкачать книгуСкачать ТЭОКолонка редактораАналитика

ОпросНовости в формате RSS |