Главная | О проекте | Партнеры |

Контакты | Контакты |

English English

|

|

|

|

Последние новости

Последние комментарии

|

Мировой рынок исламских ценных бумаг сукукС. Искаков, аспирант Московской финансово-промышленной академии, ведущий специалист ЗАО "Кредит Европа Банк"

В 60-х годах двадцатого века в исламских странах Востока финансовые институты начали использовать принципы, не противоречащие религиозному учению ислама. Впоследствии в мире появился новый концепт – исламские финансы, который включает в себя исламские банки, исламские страховые компании, фонды и вытекающие из них продукты. В основе деятельности исламских финансовых институтов (ИФИ) лежит шариат (исламский свод законов), который сформулировал следующие основополагающие принципы и запреты финансовой деятельности. Принципы:

Запреты:

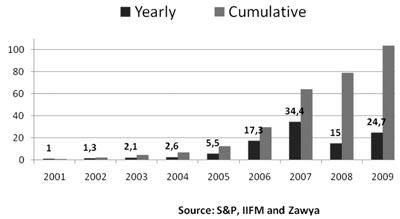

За период своего существования ИФИ успешно развились из просто концепта в полноценные финансовые учреждения, и поэтому этот рынок привлекает внимание международного финансового сообщества. Одним из самых востребованных и развивающихся инструментов ИФИ и исламского финансового рынка в целом является сукук. Организация бухгалтерского учета и аудита исламских финансовых институтов (Accounting and Auditing Organization for Islamic Financial Institutions), будучи одной из ведущих организаций, разрабатывающих стандарты деятельность ИФИ, определяет сукук как сертификаты равной номинальной стоимости, удостоверяющие неделимую долю владения в материальных активах, оказываемых услугах, активах определенного проекта или специального инвестиционного проекта. Несмотря на то что зачастую инвесторы переводят сукук как «исламская облигация» (Islamic bond) существуют принципиальная разница между этими инструментами. Основное отличие заключается в том, что облигация – это долг, в то время как сукук – доля в выделенных материальных активах, доля в финансируемом проекте. Доходность в отличие от облигации формируется за счет прибыли от использования выделенных активов, услуг или деятельности финансируемого проекта. До появления сукук исламская финансовая продуктовая линейка не могла предоставить продукт, который мог бы торговаться на вторичном рынке. Сукук идеальный инструмент с точки зрения исламских инвесторов т. к. он является долей в реальных активах (обеспечивается ими), торгуется на вторичном рынке, не является прямым долгом, а также эмитентами сукук могут быть ИФИ, суверенные эмитенты и компании, деятельность которых не противоречит Шариату. Рынок сукук показывает хорошую динамику роста и вполне вероятно, что в перспективе 10-20 лет он займет ощутимую долю на глобальном финансовом рынке. В этой связи ряд европейских стран, предвидя данный сценарий, заинтересованы в его развитии и прилагают все усилия для прочного укрепления на этом рынке. Для России рынок сукук может представлять интерес в плане диверсификации притока инвестиций и интеграции России в мировое финансовое сообщество, а также укрепление позиций Москвы в качестве мирового финансового центра. Рисунок 1. Обзор рынка сукук

Размер рынка: начиная с декабря 1996 года по 30 сентября 2009 года, было выпущено 747 сукук. Общая сумма эмиссий составляет порядка 106,6 млрд. USD Рынки сукук: рынок сконцентрирован в Малайзии и странах Персидского залива.

Непогашенные выпуски составляют 94 млрд. USD, к настоящему времени погашенная по сукук сумма составляет 12,6 млрд. USD. Размеры эмиссий: большинство сукук (74%) составляло менее чем 100 млн. USD. Таблица 1. География эмиссий - 2009

Источник: Zawya Таблица 2. Крупнейшие организаторы 1996-2009 гг.

Источник: Ernst & Young (Сентябрь 2009 г.) Эмитенты: в основном суверенные и корпоративные заемщики из Малайзии и стран Персидского залива, также есть иные примеры: General Electrics (США, размер эмиссии – 500 млн. USD, размещение – 2009 г.), IFC (США, размер – 100 млн. USD, 2009 г.), провинция Саксония-Анхальт (Германия, размер – 100 млн. EUR, 2004 г.), Sanctuary Building (Англия, 213 млн. GBP, 2005 г.) Секторальное распределение: Недвижимость и строительный сектор получили наибольшее финансирования посредством эмиссии сукук (26,4 млрд. USD), суверенные выпуски (23,7 млрд. USD) и финансовым сектором услуг (15,9 млрд. USD). Доходность: в основном сукук выпускался с фиксированной доходностью, нежели по плавающей ставке. Доходность 289 эмиссий не известна. Крупнейшие организаторы: традиционные международные банки, включая исламские окна, такие как CIMB Investment Bank Berhad, HSBC Bank Middle East и Maybank (Aseambankers). Рейтинг: Почти половине выпущенных сукук (48,7%) присвоены рейтинги от ведущих рейтинговых агентств. Большинство сукук с рейтингом из Малайзии, где оценка обязательна. Листинг: Только 108 (14% от общего количества выпусков) прошли листинг на фондовых биржах. Крупнейшей биржей является Bursa Malaysia, в то время как London Stock Exchange является крупнейшей биржей в Европе. Дефолты: Investment Dar, East Cameron, Golden Belt, Nakheel. Объемы эмиссий Первые выпуски сукук были зарегистрированы в конце 1996 года, тем не менее присутствие их на рынке стало заметным только в 2001 году, когда выпуски стали проводиться масштабнее и привлекли к себе внимание международного сообщества. Количество и объемы выпусков увеличивались с каждым годом вплоть до начала кризиса: по сравнению с 2007 годом объем выпущенных сукук в 2008 году сократился на 56% с 34,4 до 15 млрд. USD. 2009 год был самым интересным годом. Во-первых, рынок сукук сумел восстановиться, а во-вторых, он достиг новой психологической отметки: 100 млрд. USD по совокупным выпускам. Также в конце года был ряд громких событий, таких как просьба Dubai World об отсрочке погашения $3,52-миллиардного сукук компании Nakheel, этот факт создал большой резонанс в финансовом сообществе. Были также и благоприятные новости: дочерняя компания американского конгломерата General Electrics, а также Международная финансовая корпорация (IFC) выпустили сукук на суммы 500 и 100 млн. USD соответственно. Согласно отчету Международного валютного фонда от 2001 года, мировой рынок облигаций составлял 31,2 трлн. USD, в тоже время согласно отчету Merrill Lynch рынок составлял 32,9 трлн. USD. Несмотря на расхождения, можно понять, сравнивая c рынком сукук, что доля исламского рынка составляет менее 0,5% на общем рынке облигаций. География - 2009 Малайзия и страны Персидского залива исторически являются лидерами на рынке сукук. 2009 год не был исключением: Малайзия выпустила больше половины всех ценных бумаг – 54,4%, в то время как страны Персидского залива в совокупности заняли 32,4% рынка. Крупнейшие организаторы Традиционные банки (инвестбанки), включая исламские окна (исламские банки, учрежденные традиционными банками), более активны в организации эмиссии сукук, чем исламские банки. Согласно отчету международной аудиторской компании Ernst & Young, за всю историю выпусков сукук восемью из десяти крупнейших организаторов являются традиционные банки или их исламские окна. Заметное отсутствие исламских банков можно объяснить рядом факторов:

Транснациональные банки продолжают владеть большей долей рынка сукук благодаря большой капитальной базе, хорошо развитой сети и связей с инвесторами. Среди исламских банков заметную роль имеет Исламский банк развития. Рейтинги Для большей инвестиционной привлекательности сукук, как и традиционным еврооблигациям рекомендуется присвоение рейтингов. Анализируя табл. 3, можно увидеть, что почти половине выпущенных сукук (48,7%) присвоены рейтинги от ведущих рейтинговых агентств. Большой вклад в присвоение рейтингов делает Малайзия, которая, во-первых, является №1 по числу выпусков и по объемам, и, во-вторых, присвоение рейтинга является обязательным в Малайзии. Таблиуа 3. Эмиссии с рейтингом и без

Источник: Zawya Sukuk Monitor Малайзийские агентства, присваивающие рейтинг, такие как Malaysian Rating Corporation Berhad (MARC) и RAM Ratings (RAM), являются доминирующими в Малайзии, в то время как глобальные агентства кредитной информации, такие как Standard & Poor’s, Moody’s and Fitch, активны в оценке международных выпусков. MARC – лидер с точки зрения числа выпусков сукук, потому что присвоение рейтинга национальными рейтинговыми агентствами в Малайзии (в данном случае MARC или RAM) является обязательным требованием для того, чтобы выпустить любые долговые обязательства. То же самое правило применено в Пакистане, который обязывает получение рейтинга от Pakistan Credit Rating Agency (PACRA) или JCR-VIS Credit Rating (JCR-VIS). В Персидском заливе дело обстоит совсем иным образом: в арабских странах нет обязательства присвоения рейтинга ни местной компанией, ни международной. Крупнейшие биржи и вторичный рынок Долгое время пальму первенства среди бирж удерживала Дубайская биржа NASDAQ Dubai, но после вхождения на рынок другого крупнейшего игрока Bursa Malaysia расстановка заметно поменялась. В течение всего пяти месяцев с момента проведения первого листинга в августе 2009 года, Bursa Malaysia, национальная фондовая биржа, базируемая в Куала-Лумпуре, стала крупнейшей в мире биржей для сукук. К концу декабря 2009 общая сумма привлеченная эмитентами достигла 17,6 млрд. USD, включая, в общей сложности, 12 выпусков. Первый листинг на Bursa Malaysia был зарегистрирован в августе 2009 года компаниями Petroliam Nasional Bhd (PETRONAS) и Cagamas MBS Bhd (Cagamas MBS). Наибольшего внимания заслуживает выпуск сукук компанией GE Capital Sukuk Ltd – дочерней компанией всемирно известной General Electric. В ноябре 2009 года GE Capital Sukuk Ltd выпустила свой первый иностранный сукук на сумму 500 млн. USD. Среди европейских бирж стоит отметить Лондон, который издавна позиционирует себя как международный финансовый центр и с развитием исламского финансового рынка у него появилась новая цель – стать центром исламских финансов в Европе. Лондонская фондовая биржа является крупнейшей биржей по обращению сукук в Европе. После листинга сукук компанией CBB International Sukuk Company (от имени властей Бахрейна) на сумму 750 млн. USD в июне 2009 на Лондонской бирже начало обращаться 19 сукук. Общая сумма, привлеченная посредством выпусков сукук, достигла 11 млрд. USD. Ведущие менеджеры по выпускам были Calyon, Deutsche Bank и HSBC. Таблица 4. Крупнейшие биржи

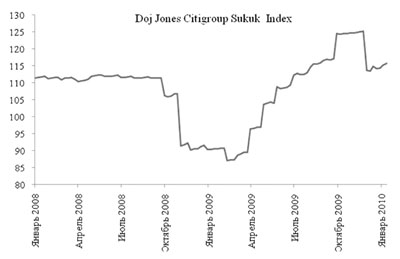

Источник: www.londonstockexchange.com, www.syndacast.com, www.arabnews.com Несмотря на то что большое количество сукук прошло листинг, торговля на вторичном рынке остается ограниченной, особенно в арабских странах, так как большинство сукук находится в руках инвесторов до срока погашения. К тому же не все сукук являются ликвидными в силу своей природы. В отличие от арабских стан Малайзия имеет ликвидный вторичный рынок. Индекс Dow Jones Citigroup Sukuk Index Dow Jones Citigroup Sukuk Index был разработан в 2006 году с целью отслеживания развития исламских ценных бумаг с фиксированной доходностью. Индекс был создан как ориентир для инвесторов, которые желают инвестировать в ценные бумаги, эмитированные в соответствии с исламскими принципами. Для того чтобы сукук мог быть включен в индекс, он должен соответствовать принципам шариата, а так же стандартам AAOIFI (Auditing & Accounting Organization of Islamic Financial Institutions). Помимо этого, дата погашения сукук должна превышать 1 год, эмиссия должна превышать 200 млн. USD, деноминация в долларах США, рейтинг сукук должен быть не менее BBB-/Baa3 от ведущего международного рейтингового агентства (как правило, это S&P, Moody’s или Fitch). Рисунок 2. Индекс Dow Jones Citigroup Sukuk Index (источник: Bloomberg)

Дефолты по сукук были главным новым развитием Глобальный финансовый кризис нанес урон многочисленным корпорациям и финансовым учреждениям во всем мире. Благодаря тому, что исламские финансовые учреждения не были вовлечены в структурированные инвестиционные продукты, они оказались неэластичны к финансовому кризису по сравнению с обычными коллегами, и поэтому изменение рыночной конъюнктуры затронуло только некоторых из них. Среди этих учреждений оказался такой эмитент сукук как Investment Dar (TID), базирующаяся в Кувейте. Согласно публично доступной информации, попытки оптимизации краткосрочного рефинансирования в более долгосрочные активы привели к нехватке ликвидности TID. В мае 2009 года компания не смогла погасить сукук на сумму 100 млн. USD. Другой значимый пример – находящаяся в Саудовской Аравии Saad Group, которая не выполнила своих обязательств по части своего долга, включая сукук, выпущенный компанией специального назначения Golden Belt на сумму 650 млн. USD. Помимо этого, когда дочерняя компания Dubai World, принадлежащая эмирату Дубай, объявила о намерении перенести дату платежа по сукук на сумму 3,5 млрд. USD, это вызвало большой резонанс. Эти эпизоды напомнили инвесторам, что неплатежи по сукук могут и действительно случаются на рынке, как в любой другой части финансового сектора. Однако неплатежи по сукук – явление новое, поскольку рынок все еще находится в стадии формирования. Эти события представляют собой интерес, поскольку должны помочь инвесторам понять то, что может случиться в случае неплатежа и какими могут быть юридические и финансовые последствия. ЗаключениеНесмотря на то что исламский рынок ценных бумаг составляет менее 1% от мирового рынка облигаций (к чему сукук обычно относят), его нельзя недооценивать или пренебрегать им. Изучение и вовлечение в рынок сукук может принести России следующую выгоду и перспективы:

В силу того что в российском законодательстве сукук не попадает под определение ценной бумаги, на данный момент выпуск сукук внутри России невозможен. Тем не менее выпуск сукук через компании специального назначения (SPV) в офшорных зонах под российские активы возможен и является делом ближайшего будущего. Наблюдается обоюдный интерес со стороны заемщиков и инвесторов, остальное – вопрос грамотного структурирования. Потенциальными эмитентами могут быть компании из капиталоемкого сектора, достаточно крупные, но не настолько глобальные, чтобы легко выйти на рынки еврооблигаций. Вполне вероятно, что такие компании могут быть из энергетического сектора (ОГК и ТГК), телекоммуникационные компании, девелоперы, а также инфраструктурные проекты с долей государства или его стратегической поддержкой. Не стоит забывать и про суверенных заемщиков Москву и Петербург. С большой вероятностью можно сказать, что первым организатором российского сукука выступит госбанк ВТБ, а в случае его успешного размещения в этот сектор захотят войти частные крупнейшие банки, такие как Альфа Банк и банк «Уралсиб». В среднесрочной перспективе возможность выпуска сукук в России и листинг на национальных площадках будет обусловлен непосредственной заинтересованностью со стороны государства и регулирующих органов. РезюмеПреимущества

Недостатки

Возможности

Риски

|

Welcome to Islamic-financeСкачать книгуСкачать ТЭОКолонка редактораАналитика

ОпросНовости в формате RSS |