Главная | О проекте | Партнеры |

Контакты | Контакты |

English English

|

|

|

|

Последние новости

Последние комментарии

|

В Дагестане зарождаются основы банкинга основанного на нормах шариата

Кризис заставил многих европейцев взглянуть на восток. Нет, не в поисках культурных или духовных ценностей, а на банковскую систему. Как бы это странно не звучало. Да, мы привыкли считать залогом стабильности швейцарскую банковскую сеть, однако в период финансового кризиса именно исламские банки продемонстрировали удивительную устойчивость. Пока экономисты продолжают спорить, в чем залог стабильности исламского банкинга – ведущие европейские страны начали активно внедрять у себя «халяльный» бизнес. В России пока этого не происходит – причина в отсутствии соответствующих законодательных норм. Хотя, на примере Дагестана, где начали активно вводиться отдельные исламские банковские продукты, видно, что интерес есть.

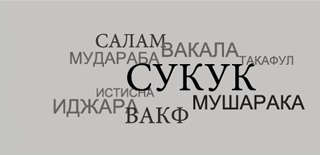

Кризис, действительно, встряхнул всю мировую банковскую систему – из бизнеса вышли крупные игроки, некоторые банки слились. Таким образом, нестабильность заставила финансистов искать новые возможности привлечения средств. Люди, которых еще недавно можно было назвать деловыми партнерами, теперь заняты решением собственных проблем. Видимо, эта ситуация вынудила финансистов искать счастья на азиатских и ближневосточных рынках. И то, что еще вчера казалось невозможным для внедрения, стало изучаться и даже внедряться. Как выявили экономисты, большую роль в стойкости исламского банкинга сыграли запрет на взимание фиксированного процента и сложные финансовые инструменты. По словам экономиста Амины Абдурашидовой, это помогло исламским банкам избежать колоссальных убытков вследствие неуплаты долгов. «А именно это стало причиной обвала мировой финансовой системы. Эти и некоторые другие аспекты и нормы исламского банкинга позволяют ему успешно противостоять обстоятельствам, которые привели западную финансовую систему к кризису. На сегодняшний день принципы исламского банкинга успешно применяются не только в мусульманских странах, но также в странах Европы и в США», - отметила она. Все началось в 1975 году. Исламский банк развития и Дубайский исламский банк положили начало официальному развитию исламского банкинга. А на сегодняшний день насчитывается около 300 крупных исламских финансовых институтов, управляющих портфелем активов, оцениваемым примерно в 500 млрд долларов США. Причем география размещения исламских банков разнообразна, то есть не ограничена восточными странами. Так, если на Востоке основными центрами развития исламского банкинга являются Малайзия и государства Среднего Востока, то на Западе таким центром становится Великобритания. Всем имуществом владеет Аллах Исламский банкинг основан на законах и принципах шариата. Идеология исламского банкинга заключается в том, что всем имуществом владеет Аллах, а человек лишь может распоряжаться этой собственностью во время жизни на земле. При управлении «вверенными средствами» человек должен избегать двух вещей - спекуляции и бездействия. Как рассказал корреспонденту IslamNews эксперт банковской сферы, экономист Даниял Магомедов, в исламских банках, если вы хотите занять денег, то процентов с вас не возьмут. «В странах, где действует данная банковская система, существует совет экспертов шариата, который решает, насколько велика ваша нужда в средствах. То есть если вы имущий человек и деньги вам нужны, например, на открытие дополнительного бизнеса, то совет назначит вам одну плату за услугу банка. А в случае если эксперт установит, что вы бедны и деньги вам нужны на какие-то, например, экстренные траты - совсем другую. То есть эксперты решают, какая плата подходит для того или иного случая», - рассказал он. По правилам, клиент знает, в какие бизнес-проекты банк вкладывает его деньги, ведь есть и сферы, запретные для инвестирования. Нельзя вкладывать средства в проекты, связанные с производством алкоголя, табака, эротической продукции, с продажей свинины, с азартными играми. На практике это означает, что основным отличием исламских инструментов от всех остальных является отказ от ссудного процента и запрет на «торговлю воздухом». Такие инструменты, как кредиты, фьючерсы и классические облигации, исламом запрещены, поскольку они фиксируют доход в процентах и не подразумевают никакого имущественного обеспечения - только воздух. А ведь именно «торговля воздухом» (не обеспеченными ничем производными инструментами) и явилась одной из причин нынешнего мирового кризиса. Возникает вопрос, как же тогда исламские банки и их клиенты, которые делают вклады в этих банках, получают прибыль? Даниял Магомедов объяснил, что они зарабатывают на реальных активах: имуществе или ресурсах. И есть покупатели и продавцы, а не кредиторы и заемщики. Он привел и другой пример: «если вы хотите приобрести, например, автомобиль, то автомобиль приобретается в собственность банка. Банк выдает деньги под залог своего автомобиля. Когда вы занимаете деньги в исламском банке, вы не можете взять их просто так, нужно указать, на что именно пойдут средства». Один из основных принципов исламской экономики - разделение рисков. Банк и его клиенты вместе выигрывают от инвестиций и теряют средства в результате неудачных операций. Реки нефтедолларов Основной причиной столь бурного развития исламского банкинга стал значительный приток нефтедолларов в мусульманских странах, обеспечивающий большое количество временно свободной ликвидности, не перенаправленной на финансирование инвестиционных проектов внутри этих стран. А также интенсивное развитие финансовой инфраструктуры путем создания финансовых центров в Саудовской Аравии, Кувейте, Объединенных Арабских Эмиратах и Малайзии. Подобные гиперликвидность и рост качества финансовой инфраструктуры в этих странах стимулируют инвестиции свободных ресурсов в проекты за рубежом, что усиливается также кризисом ликвидности в Европе и США. Однако, несмотря на растущий интерес к исламскому банкингу, он все еще находится на ранней стадии своего развития. Выход на рынки сопряжен со все возрастающей конкуренцией со стороны традиционных банков, начавших предлагать продукты исламского банкинга (путем открытия «исламских окон»), трансформацией традиционных банков в исламские и появлением новых игроков на рынке. Исламский банкинг - для России понятие новое, однако уже в скором времени услуги, предоставляемые исламскими банками, могут быть востребованы российскими мусульманами. В Дагестане, к примеру, банк «Экспресс» выпускает пластиковые карты, соответствующие канонам ислама. Также банк предоставляет ячейки, в которых можно просто хранить документы, деньги, драгоценности; вложение средств в золотые и серебряные монеты; денежные переводы в любой город и страну и банковские карты. Понятно, что не все одобрят внедрение исламского банкинга у себя в стране, так как у любой инициативы есть свои сторонники и противники. Противники считают, что исламский банк - это древняя технология, но если ваша цель - не соблюдение неких моральных принципов и этических норм, а повышение уровня потребления и, соответственно, прибыли, эта технология не самая лучшая. Именно такое мнение разделяет экономист Ахмед Алиев: «Финансового процветания исламские банки достигли за счет нефти, которую потребляют американские водители и промышленники. А сами исламские принцы предпочитают, между прочим, нанимать европейских и американских банкиров, управляющих их финансами, и посылать детей учиться в американские и английские учебные заведения. Так что исламский банкинг - это интересная технология, но это не самый передовой край финансовых изобретений. Да, исламский банкинг делает много полезных вещей. Но такого процветания, как западный мир, исламский мир пока не достиг». Иного мнения придерживаются сторонники. Как рассказал корреспонденту IslamNews первый вице-президент Ассоциации дагестанских банков Али Алиев, исламские финансовые организации в период кризиса оказались в лучшей ситуации в сравнении с их западными коллегами - они не потеряли так много денег, имеют более прочные финансовые позиции, чем традиционные банки. «Сейчас ведущие финансисты занимаются поиском альтернативных финансовых систем. Исламские принципы ведения бизнеса, я считаю, являются тем инновационным подходом, который нам надо изучать и использовать в дальнейшем. Для Дагестана, где 95% жителей - мусульмане, данный способ ведения бизнеса представляется наиболее привлекательным». По его словам, сейчас исламские потребители банковских услуг становятся более требовательными. Это заметно уже на западных рынках, где происходит укрепление этого направления. Многие финансовые институты стран Персидского залива видят своей целью расширение деятельности в предложении спектра услуг и продуктов. Их успех будет зависеть от продуктовой линейки, типов клиентов, на которых нацелен банк, и на условиях рынка в это время. Со своей стороны, Али Алиев подтверждает, что в республике с приходом крупных банков будет и аудитория, и потребность: «Основная беда дагестанских банков - это то, что они небольшие, существует нехватка ресурсов, а когда есть ресурсы, значит, мы находим и своих клиентов. Но приход арабских банков - это вопрос политики, не экономики», - отметил он. Таким образом, главным препятствием для банка, который захочет работать в России по законам шариата, на взгляд Али Алиева, остается законодательство. «Ряд нормативов и подзаконных актов мешают активному участию исламского капитала в экономической жизни нашей страны». По материалам www.islamnews.ru Последние новости |

Welcome to Islamic-financeСкачать книгуСкачать ТЭОКолонка редактораАналитика

ОпросНовости в формате RSS |