Главная | О проекте | Партнеры |

Контакты | Контакты |

English English

|

|

|

|

Последние новости

Последние комментарии

|

Новый мировой кризис начнется в 2012 году

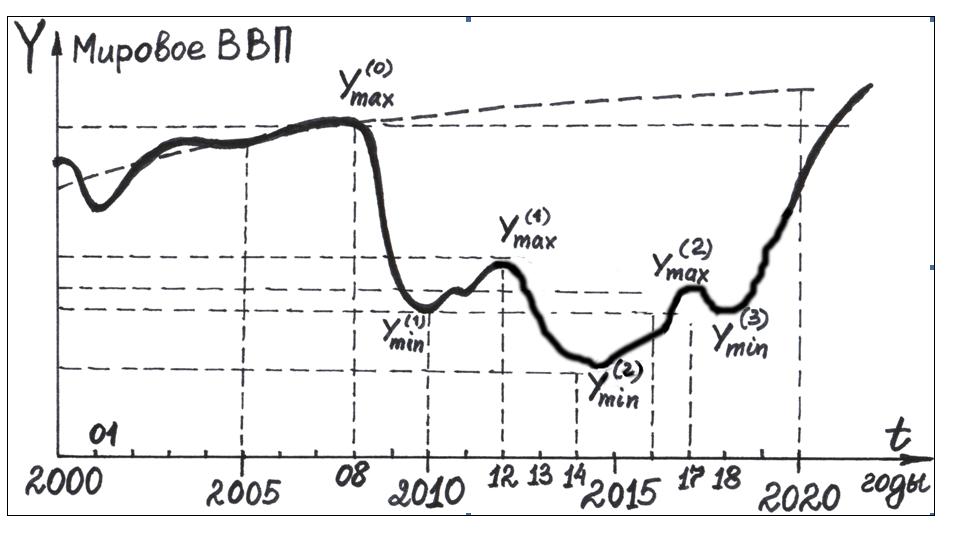

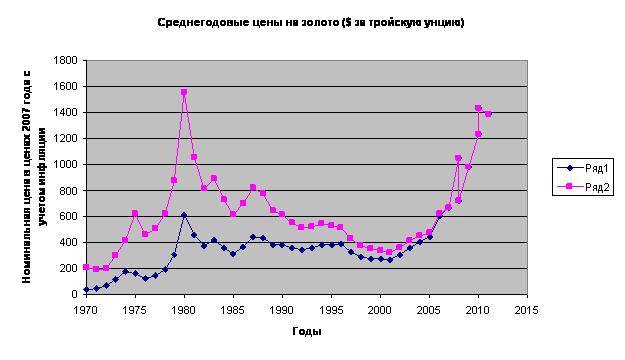

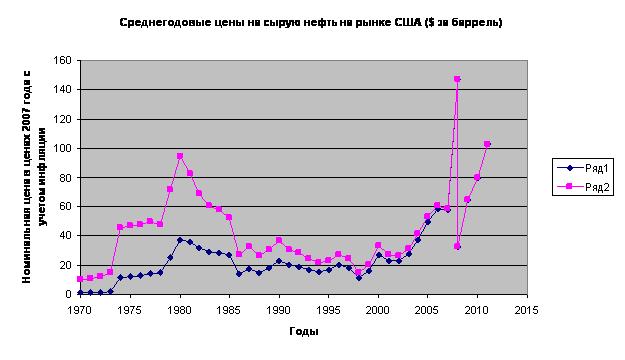

ЭКСПЕРТЫ ВЫСЧИТАЛИ, ЧТО НОВЫЙ МИРОВОЙ КРИЗИС НАЧНЕТСЯ В 2012 ГОДУ, - И ПРЕДЛАГАЮТ ГРАФИК НАИБОЛЕЕ ВЕРОЯТНОГО РАЗВИТИЯ МИРОВОЙ ЭКОНОМИКИ. Islamic-finance.ru предлагает своим читателям любопытную статью аналитика, который пытается найти ответ на вопрос: когда начнется новый кризис? ГРАФИК НАИБОЛЕЕ ВЕРОЯТНОГО РАЗВИТИЯ МИРОВОЙ ЭКОНОМИКИ ДО 2020 ГОДА Осенью 2008 года сразу после начала кризиса мы с А.Б.Кобяковым написали статью "Николай Кондратьев, как зеркало кризиса", в которой подробно объяснили причины и механизм формирования нынешнего мирового экономического кризиса, и те последствия, к которым он приведет мировую экономику в ближайшее десятилетие. А через год, когда кризис был еще в самом разгаре, академик А.А.Акаев, В.И.Пантин и автор этих строк, опираясь на теорию Н.Д.Кондратьева, разработали график наиболее вероятного развития мировой экономики до 2020 года. В соответствии с этим графиком мировой ВВП, колебавшийся до 2008 года вокруг пунктирной линии обозначенной Y(o), резко ушел вниз, изменив картину развития мировой экономики. Спады и подъемы на этом графике - это не произвольно нарисованные кривые, а тщательно просчитанные факторы изменений мировой ВВП. Все дело в том, что примерно, раз в полвека вхождение в фазу падения сразу четырех экономических циклов разной продолжительности совпадают по времени и возникает эффект резонанса. Так в 2007-2008 гг. возник эффект резонанса, когда в циклах: Китчина, Жюгляра, Кузнеца и Кондратьева практически одновременно были пройдены верхние пиковые точки развития, и началась фаза спада.  Циклы Жюгляра – это среднесрочные экономические циклы с характерным периодом в 7-11 лет. Названы по имени французского экономиста Клемана Жюгляра, одним из первых описавшего эти циклы. В отличие от циклов Китчина в рамках циклов Жюгляра мы наблюдаем колебания не просто в объемах товаров и товарно-материальных запасов на складах продавцов и производителей, но и в уровнях загрузки существующих производственных мощностей, в росте безработицы, а так же в снижении объемов инвестиций в обновление активной части основного капитала. Циклы Жюгляра подробно анализировал в своем "Капитале" К.Маркс, а Н.Кондратьев называл равновесие, достигаемое в этих циклах, равновесием второго порядка. Вхождение в рецессию цикла Жюгляра ознаменовалось существенным снижением в 2008-2009 гг. загрузки производственных мощностей, резким ростом безработицы и значительным снижением темпов обновления основного капитала. Циклы Кузнеца - это экономические циклы с характерным периодом примерно в 20-22 года. Были открыты в 1930 году лауреатом Нобелевской премии Саймоном Кузнецом, который связывал эти циклы с демографическими процессами и соответствующими изменениями в объемах строительства, поэтому он назвал их "строительными" циклами. В настоящее время циклы Кузнеца рассматриваются в более широком аспекте, как инфраструктурные циклы. Кроме того, хорошо совпадают с циклом Кузнеца большие циклы цен на недвижимость. Спад в цикле Кузнеца в 2007-2008 гг. проявился в ипотечном кризисе и резком сокращении объемов строительства в жилищной, производственной и инфраструктурной сферах развитых стран, а так же падением цен на жилье. ИЗБЫТОЧНЫЙ ОПТИМИЗМ МИРОВЫХ ЛИДЕРОВ - ЯВНО ПРЕЖДЕВРЕМЕННЫЙ Большие экономические циклы Кондратьева (К-циклы) продолжаются 40-50 лет и состоят из двух волн – понижательной и повышательной. В 2008 году мировая экономика вошла в понижательную волну шестого К-цикла, в процессе которой произойдет формирования нового шестого технологического уклада (ТУ), основанного на нано-, био- и прочих новейших технологиях, без развития которых дальнейший рост мировой экономики будет невозможен. Но Кондратьев предупреждал, что "средние циклы (Китчина, Жюгляра, Кузнеца – А.А.), приходящиеся на понижательный период большого цикла, должны характеризоваться особой длительностью и глубиной рецессий, краткостью и слабостью подъемов". Поэтому избыточный оптимизм мировых лидеров от кратковременного подъема в цикле Китчина, в котором находится мировая экономика в настоящее время, является явно преждевременным, т.к. после подъема начнется новое падение в цикле Китчина. Все эти циклы имеют разную продолжительность и достигают своих нижних точек падения через разные промежутки времени, поэтому после первоначального резонансного падения они начинают работать в противофазе, и после синхронного падения мы имеем не какой-то однородный процесс, а сумму колебаний разной частоты, амплитуды и направлений. До 2008 года мировое ВВП колебалось вокруг пунктирной линии, обозначенной на графике Y(o), но финансовый кризис и обвал на американском кредитном рынке, привели к падению массового спроса и сокращению потребления в США и других развитых странах мира. Все это, в свою очередь, вызвало масштабное сокращение мирового производства. Хочу обратить особое внимание на то, что данный график составлялся осенью 2009 года, когда мировая экономики еще продолжала свое падение, но авторы уже тогда предвидели ее небольшой рост в 2010-11 гг., что и подтвердилось на практике. За счет государственных программ финансирования спроса в развитых странах падение мировой экономики в цикле Китчина было приостановлено уже к концу 2009 года. Такие программы государственного финансирования спроса населения, как "автомобили за драндулеты" и т.д., расчистили скопившиеся на складах товарно-материальные запасы и породили спрос для их пополнения. Огромную роль сыграл дополнительный спрос со стороны Китая, резко увеличившего централизованные инвестиции в свою экономику, дабы переориентировать ее с экспортной направленности на расширение внутреннего спроса. Началось медленное оживление производства за счет пополнения складских запасов и удовлетворение растущего китайского спроса на сырье и современное технологическое оборудование, которое в КНР поставляли Япония и Германия, первыми из развитых стран преодолевшие падение своих экономик за счет китайского спроса. Но массовое вливание ликвидности в экономики развитых стран резко увеличили и без того немалые дефициты государственных бюджетов и привели к неконтролируемому росту государственных долгов, что потребовало жесткого сокращения государственных расходов. Огромный рост государственных инвестиций уже привел к неконтролируемому росту инфляции в Китае, и заставил правительство КНР ужесточить свою финансовую политику, что приведет к неизбежному снижению китайского спроса на мировых рынках. Падение потребительского кредитования, рост сбережений населения на "черный день", высокий уровень безработицы и существенное сокращение государственных расходов неизбежно в ближайшие год-два вызовут новый спад на мировых товарных рынках в рамках цикла Китчина. ДЕПРЕССИЯ БУДЕТ ДЛИТЬСЯ ДО 2018-19 ГОДОВ Высокий уровень безработицы, низкий уровень загрузки производственных мощностей, отсутствие достаточного кредитования реального сектора экономики в развитых стран и падение вложений в обновление основного капитала свидетельствуют о том, что в рамках цикла Жюгляра мировая экономика будет находиться в депрессии, как минимум, до 2013-14 гг. В цикле Кузнеца мировая экономика достигнет своей нижней точки падения не раньше 2017-2018 гг., о чем свидетельствует отсутствие роста в строительной индустрии, низкий спрос и падение цен на жилье. Депрессия в цикле Кузнеца будет длиться до 2018-19 гг., когда в цикле Жюгляра уже начнется новая фаза кризиса. В цикле Кондратьева понижательная волна завершится не ранее 2018-20 гг., когда будет сформирован новый ТУ. Таким образом, вторая волна кризиса или второй кризис понижательной волны шестого К-цикла нас ожидает в 2012-2015 гг., когда циклы Жюгляра, Кузнеца и Кондратьева будут находиться еще в состоянии депрессии, а цикл Китчина снова войдет в фазу рецессии. Именно в период этого кризиса можно ожидать обвала нефтяных цен до уровня их рыночного равновесия в 25-35 $ за баррель. В это же время произойдет крушение нынешней мировой финансовой системы, основанной на долларе США, как виртуальной денежной единице. Цены на золото взлетят до небес (вполне возможно достижение таких высот, как 2-3 тысяч $ за унцию), т.к. огромная масса спекулятивных капиталов попытается переждать "экономическую бурю" в "тихой золотой гавани". И только тогда сформируются предпосылки для создания новой мировой финансовой системы, без которой дальше уже просто не сможет развиваться мировая экономика. После 2015 года, за счет подъема в циклах Китчина и Жюгляра, но на фоне продолжающейся депрессии в циклах Кузнеца и Кондратьева, начнется оживление мировой экономики. Но в 2017-19 гг. нас ожидает новый серьезный кризис, связанный с переходом циклов Китчина и Жюгляра в новый спад, хотя в циклах Кузнеца и Кондратьева начнется медленное оживление. И только, начиная с 2020 года, когда в циклах Кузнеца и Китчина начнется подъем и сформируется кластер базисных инноваций шестого ТУ, мировая экономика перейдет на повышательную волну К-цикла. А после 2025 г., когда подъем наступит и в цикле Жюгляра, мир перейдет к стабильному росту на базе нового ТУ, основу которого, по мнению академиков А.А.Акаева и В.А.Садовничьего, составят: "компьютерные технологии, биотехнология и генная инженерия, мультимедиа, включая глобальные интеллектуальные информационные сети, сверхпроводники и экологически чистая энергетика". НЕФТЬ – КРОВЬ СОВРЕМЕННОЙ ЭКОНОМИКИ В XIX веке Великобритания на 100 лет установила свое мировое господство, первой осуществив Промышленную революцию и сформировав второй ТУ, основанный на паровом двигателе и доминантном энергетическом ресурсе эпохи пара – угле. Четвертым ТУ, основанным на двигателе внутреннего сгорания и нефти, как доминантном энергоресурсе, первыми овладели США. Последние 80 лет без нефти не может существовать энергетика, без нее не поедут автомобили и поезда, не полетят самолеты и не поплывут корабли, без нее просто не может функционировать мировая экономика. Поэтому именно США стали после Второй мировой войны лидером мирового экономического развития, а цены на нефть - доминантный энергоресурс, как и цены на золото, являются зеркальным (т.е. обратным, как в зеркале) отражением качественных изменений мировой экономической конъюнктуры. Когда мировой рынок находится на повышательной волне своего развития цены на нефть (как товар, обладающий абсолютной ликвидностью) и золото (как всеобщий эквивалент и как мера стоимости всех остальных товаров) в полном соответствие с Кондратьевской теорией циклов находятся на минимальном уровне. И хотя спрос и на нефть, и на золото постоянно растет, денежное выражение их стоимости определяется, как и у обычных рядовых товаров, колебаниями спроса и предложения, а их рыночная стоимость балансирует вокруг цены производства и транспортировки. Но как только повышательная волна исчерпывает потенциал своего роста и происходит качественное нарушение общемировой конъюнктуры рынка, сразу же капиталы начинают убегать в нефть и в золото.   ЛЮБОЙ КАПИТАЛ МОЖЕТ "СПРЯТАТЬСЯ" ОТ КРИЗИСА В ЗОЛОТО Нефть становится наиболее ликвидным из всего многообразия товаров, т.к. мировая энергетика на три четверти зависит от нефти, и капитал, обращенный в нефть, в любой момент может вернуться в денежную или в любую другую товарную форму. А золото из обычного товара моментально превращается в особый денежный товар, выполняя функцию сокровищ, в которой любой капитал может "спрятаться" от кризиса, пережидая экономические штормы в "тихой золотой гавани". Предыдущая понижательная волна пятого К-цикла начиналась с резкого роста цен на нефть и золото. Тогда официальная цена на золото до 1971 года была равна 35, а рыночная – 42-44 $ за унцию, но в разгар (1980г.) понижательной волны пятого К-цикла она достигла уже 615 $ за унцию, т.е. увеличилась почти в 18 раз. Цена же на нефть только с 1973 по 1975 годы повысилась в 6,4 раза с 1.8 до 11,5 $ за баррель (причем объемы потребляемой нефти в мире в это время существенно уменьшились), а к концу понижательной волны пятого К-цикла поднялась до 37,4 $, т.е. выросла более чем в 20 раз (при этом объемы потребления снова падали). Движение цен на золото и нефть просто поражает своей синхронностью (см. графики). Но с началом повышательной волны пятого К-цикла (1981-85 гг.) цены и на золото, и на нефть стали стремительно падать (хотя мировое потребление нефти постоянно росло с 1984 по 2007 гг.), а их рыночная цена начала колебаться вокруг цены производства и доставки. Таким образом, законы рынка, в соответствие с которыми "невидимая рука рынка" должна приводить к росту цен на нефть, если спрос на нее растет, и на повышательной, и на понижательной волне работал с точностью до наоборот. А самых низких уровней цены на нефть достигли в 1998 г., когда мировой спрос на этот доминантный энергоресурс непрерывно рос в течение нескольких лет подряд. И только, начиная с 2004-2005 гг., в соответствие с продолжающимся ростом спроса на нефть их цены резко пошли вверх. Но этот рост свидетельствовал о том, что 24-летняя повышательная волна пятого К-цикла "успешно" завершилась, и мировая экономика вступает в фазу понижательной волны шестого К-цикла, которая продлится 10-15 лет. Приведенные графики лучше любых пояснений демонстрируют этот вывод. Нижние линии на обоих графиках характеризуют рост цен в номинальном выражении, а верхние – с учетом инфляции. В марте 2008 года цена на нефть перевалила за отметку 100 долларов за баррель, а цена на золото перешагнула рубеж в 1000 долларов за унцию, но уже в августе того же года начался кризис экономики США, потребляющей 40% мирового ВВП, и произошло неизбежное сокращение потребления и массового спроса в мире. Все это вызвало сокращение производства и уменьшение мирового энергопотребления, а следовательно, и сокращение спроса на доминантный энергоресурс. В результате, спекулятивные цены на нефть обвалились со 147$ до 33$ за баррель, т.е. до ее реальной цены спроса и предложения. А цены на золото только чуть-чуть "припали", доказав, что только золото является тем единственным товаром (всеобщим эквивалентом), который может обеспечить сохранность капиталов в период кризисов. Но вброс огромной массы ликвидности в мировую экономику, осуществленный наиболее крупными странами мира, вновь взвинтил цены на нефть и золото до небес. Причем этот рост цен на нефть снова произошел в период существенного падения спроса на "черное золото", т.к. эта ликвидность не пошла в реальный сектор экономики, а отправилась прямиком на спекулятивные сырьевые и фондовые рынки. Мировая экономика просто издевается над верой либералов всего мира в "невидимую руку рынка", которая сама расставит все по своим местам. И она действительно "расставит все по своим местам", только произойдет это в результате самого мощного за всю историю капитализма экономического кризиса, который начнется в 2012 году. Этот кризис и создаст все необходимые предпосылки для осуществления, так необходимой мировой экономике, "ПЕРЕЗАГРУЗКИ", после которой мир войдет в повышательную волну шестого Кондратьевского цикла. ТРЕБУЕТСЯ "ПЕРЕЗАГРУЗКА" МИРОВОЙ ЭКОНОМИКИ Теорию длинных циклов развития мирового рыночного хозяйства разработал Н.Д.Кондратьев, изложив ее основы в докладе "Большие циклы экономической конъюнктуры" 6 февраля 1926 года в Институте экономики Российской ассоциации НИИ общественных наук, где он отмечал: "Большие циклы можно рассматривать как нарушение и восстановление экономического равновесия длительного периода. Основная причина их лежит в механизме накопления, аккумулирования и рассеяния капитала, достаточного для создания новых основных производительных сил". Динамика и ритм больших циклов обладает внутренней закономерностью – это отражение ритма объективного развития экономики в процессе развития производительных сил общества. Этот процесс не может протекать непрерывно одним и тем же темпом, т.к. он протекает в конкретных условиях капиталистического общества, т.е. в условиях конкретного накопления и инвестирования капитала. "Каждая последующая фаза цикла есть следствие кумулятивно накапливающихся условий в течение предыдущего времени, - писал Н.Д.Кондратьев, - и каждый новый цикл при сохранении принципов капиталистической организации хозяйства столь же закономерно следует за другим, как одна фаза одного и того же цикла за другой. Но при этом необходимо помнить, что каждый новый цикл протекает в новых конкретно-исторических условиях, на новом уровне развития производительных сил и потому вовсе не является простым повторением предыдущего цикла". Большие циклы Н.Д.Кондратьев разделил на две стадии или две волны: понижательную и повышательную. В понижательную волну мировая экономика попадает тогда, когда происходит насыщение мировой экономики и наступает предел ее развития для данного ТУ, что приводит к распылению и непроизводительному потреблению капитала, когда он уходит из реальной сферы экономики в виртуальную и начинает "делать деньги из воздуха", надувая "финансовые пузыри". Поэтому требуется осуществить процесс "перезагрузки" мировой экономики с целью аккумуляции, накопления и концентрации капитала для формирования нового ТУ. Повышательная волна цикла начинается с того момента, когда "накопление и аккумуляций капитала достигают такого напряжения, при котором становится возможным рентабельное инвестирование капитала (Н.Кондратьев)" в создание производительных сил нового, более высокого уровня, осуществляющее качественное, радикальное перевооружение производства и переход на новый ТУ. Таким образом, вся болтовня об инновационной экономики не имеет под собой никакого основания, т.к. для внедрения инноваций в экономику любой страны мира должны созреть необходимые предпосылки, говоря языком Н.Кондратьева, "накопление и аккумуляция капитала должны достичь такого напряжения, при котором становится возможным рентабельное инвестирование капитала в инновации". Должна созреть не только потребность, но и абсолютная необходимость в этих инновациях, чтобы без внедрения конкретных инноваций рост мировой экономики был бы невозможен. МИР ВОШЕЛ В ПОНИЖАТЕЛЬНУЮ ВОЛНУ Наш анализ позволяет дать следующую хронологию циклов Н.Д.Кондратьева на протяжении всей индустриальной стадии капитализма: I. К-цикл: понижательная волна с сер. XVIII века до конца 1780-х гг. повышательная волна: с кон.1780-х гг. до 1814-20 гг. II. К-цикл: понижательная волна: с 1814-20 гг. до 1844-51 гг. повышательная волна: с 1844-51 гг. до 1870-75 гг. III. К-цикл: понижательная волна: с 1870-75 гг. до 1890-96 гг. повышательная волна: с 1890-96 гг. до 1914-20 гг. IV. К-цикл: понижательная волна: с 1914-20 гг. до 1939-45 гг. повышательная волна: с 1939-45 гг. до 1966-71 гг. V. К-цикл: понижательная волна: с 1966-71 гг. до 1980-85 гг. повышательная волна с 1980-85 гг. до 2003-08 гг. VI. К-цикл: понижательная волна с 2003-08 гг. до 2020-25 гг. повышательная волна с 2020-25 гг. до 2044-50 гг. Большой вклад в развитие теории циклов Н.Д.Кондратьева в последние годы сделал В.И.Пантин, который объединил два Кондратьевских цикла в один эволюционный цикл, а вся индустриальная стадия капитализма была разделена на три эволюционных цикла: I и II К-циклы сформировали первый эволюционный цикл, III и IV К-циклы – второй, а V и VI К-циклы – составили третий эволюционный циклы. Каждый эволюционный цикл В.И.Пантин разбил на четыре фазы: 1. Структурный кризис. 2. Технологический переворот. 3. Великие потрясения. 4. Революция мировых рынков. Первая мировая война прервала повышательную тенденцию мирового экономического развития, переведя ее в понижательную стадию, а Вторая мировая война ознаменовала собой переход мировой экономики на повышательную стадию развития. Между двумя мировыми войнами в фазе "Великих потрясений" на понижательной волне четвертого К-цикла была осуществлена "перезагрузка" производительных сил мирового сообщества, и они перешли на качественно новый более высокий уровень своего развития, основанный на массовом использовании двигателя внутреннего сгорания и нефти, как основного доминантного энергоресурса. И на смену старому лидеру мирового экономического развития - Великобритании, господство которой базировалось на угле и паре, в результате "Великих потрясений" пришли США. Это получила свое отражение и в создании Бреттон-Вудской финансовой системы, когда американский доллар стал общемировой резервной валютой. Сейчас мир вошел в понижательную волну шестого К-цикла на фазе "Великих потрясений", и мы стали свидетелями не только одного из самых крупных финансово-экономических кризисов за последние 100 лет, но и начала процесса Великих потрясений в политической сфере, когда "загорелся" арабский север Африки и Ближний Восток. Начавшийся процесс Великих потрясений свидетельствует о том, что политико-экономическая система, сформировавшаяся между двумя Мировыми войнами, лидером которой являлись США, а доминантным энергоресурсом – нефть, подошла к своему завершению. И в ближайшие 10 лет она станет достоянием истории, а лидером мирового экономического развития, скорее всего, станет Китай. ХАОС И РАЗВИТИЕ В МИРОВОЙ ЭКОНОМИКЕ В рамках развития "теории циклов" Н.Д.Кондратьева Владимир Пантин выдвинул идею объединения двух больших Кондратьевских циклов (К-циклов) в один эволюционный цикл, который он разделил на четыре фазы: 1. Структурный кризис (СК) - понижательная волна К-цикла. 2. Технологическая революция (ТР) - повышательная волна. 3. Великие потрясения (ВП) - новая понижательная волна. 4. Революция мировых рынков (РМР) - новая повышательная волна. И хотя сам Кондратьев начинал отсчет своих циклов с повышательной волны конца 1780-х гг., логично предположить, что начинать нужно с понижательной волны, т.к. организационно-технологическая основа повышательных волн формируется именно в рамках понижательных волн. Поэтому именно с середины XVIII века нужно вести отсчет индустриальной стадии капитализма, состоящей из трех эволюционных циклов. Первый эволюционный цикл продолжался примерно до 1870-х гг., второй эволюционный цикл продолжался до 1970-х гг., третий эволюционный цикл закончится в середине XXI века. И каждый новый эволюционный цикл оказывался короче предыдущего, причем сжатие происходило исключительно за счет уменьшения понижательных волн, которые на первом эволюционном цикле продолжались в среднем 36 лет, на втором – 24 года, а на третьем - 12 лет. Продолжительность же повышательных волн оставалась неизменной и равнялась, примерно, 24 годам. Вхождение в понижательную волну на стадии структурного кризиса порождалось необходимостью формирования новой технологической парадигмы развития: механические станки и использование пара, электричество и двигатель внутреннего сгорания, микропроцессорная техника и IT-технологии. После формирования кластера базисных технологий на понижательной волне К-цикла, начиналось мощное освоение новых технологий и формирование на их основе нового уровня развития производительных сил в фазе "Технологических революций". Поэтому эта фаза эволюционного цикла, как правило, сопровождалась многочисленными войнами, что в конечном итоге подводило мировую экономику к фазе "Великих потрясений". Фаза "Великих потрясений" отражала состояние хаоса, в которое попадало общество после мощного подъема в период "Технологической революции" и войн, сопровождавших ее. Возникала необходимость поменять модель экономического развития, чтобы она соответствовала новому уровню развития производительных сил общества. В этом хаосе, в соответствие с теорией И.Пригожина, формировались новые диссипативные структуры, которые и создавали условия для формирования порядка из хаоса. Так, после Первой мировой войны, в процессе второго эволюционного цикла, мировое сообщество оказалось в состоянии хаоса. Особенно, этот хаос усилился после крушения финансовых рынков США в 1929 году. Из этого хаоса сформировались три диссипативные структуры, три основных модели экономического развития: 1. Рыночная "милитаристская модель" Германии и Японии. 2. Рыночная "кейнсианская модель" США и Великобритании. 3. "Советская модель" директивного планирования. Все эти модели просуществовали, практически, до 1970-х гг., когда начался третий эволюционный цикл. "Милитаристская модель" после Второй мировой войны использовалась в той или иной мере только в развивающихся странах Азии и Латинской Америки, в которых правили военные режимы, т.к. спрос в этой модели порождала война. В наиболее развитых капиталистических странах структурный кризис привел к смене моделей экономического развития, и на смену "кейнсианской модели" под давлением ТНК пришла "неолиберальная модель" экономического развития. "Неолиберальная модель" при помощи "Программы СОИ" смогла создать кластер базисных инноваций пятого ТУ, основанный на микроэлектронике и IT-технологиях, на базе которого и была осуществлена новая "технологическая революция". "Советская модель" директивного планирования, получив в 1970-х гг. "допинг" в виде резкого взлета цен на нефть, смогла просуществовать еще 10-15 лет и благополучно скончалась, т.к. не смогла своевременно овладеть пятым ТУ. ПОДОБНО БОГАТЫРЮ ИЗ РУССКИХ НАРОДНЫХ СКАЗОК Но всемирная "технологическая революция", осуществленная в процессе глобализации, снова привела мир в состояние хаоса в фазе "Великих потрясений", в которую мы вступили в настоящее время. Мир, подобно богатырю из русских народных сказок, снова оказался перед проблемой выбора, по какому пути ему пойти? Сейчас эти новые модели развития едва просматриваются, но после второго кризиса понижательной волны К-цикла (2012-15 гг.), они проявятся в полной мере: 1. Модель развития американских неоконов. 2. Неокейнсианская или китайская модель, сочетающая план и рынок. 3. Исламская модель, основанная на религиозных догматах. Модель развития американских неоконсерваторов, основывается на манипулирование общественным сознанием при помощи СМИ, использовании наркотиков и поп-культуры для оболванивания масс и неизбежной их дальнейшей "чипизации". Рано или поздно встанет вопрос о необходимости под благовидным предлогом имплантировать основной массе населения "чипы", с помощью которых в нужный момент можно будет напрямую управлять людьми. Неоконы планируют широкое использование частных наемных армий для решения "щепетильных" проблем, в обход любых межправительственных соглашений и решений Международных организаций. Поэтому они и прячут свои капиталы в оффшорах, где-то на Каймановых островах. Кроме того, неизбежно широкое использование "терроризма" и "террористической угрозы" для манипулирования общественным сознанием. Неокейнсианская или китайская модель является практическим воплощением глубокой идеи Н.Д.Кондратьева о том, что план должен проверяться и подтверждаться рынком. Кондратьев резко возражал против жесткого директивного планирования, т.к. считал, что индикативные плановые задания, определяющие основные направления и параметры развития, должны сочетаться с тонкими рыночными настройками, определяемыми конечным потребителем. Эффективность данной модели полностью подтвердилось в ходе последнего кризиса, когда потери от резко сократившегося экспорта Китай сумел быстро компенсировать мощными инвестициями в рост внутреннего потребления и инфраструктурные проекты. В результате, КНР не только вышел из кризиса с минимальными потерями (ежегодные темпы роста ВВП уменьшились с 11% до 9%), но и помог своими заказами быстрее преодолеть кризис Японии, Германии, Южной Корее, Австралии и другим странам. СТИМУЛ В НАКОПЛЕНИИ КАПИТАЛА НЕ БУДЕТ ОБЯЗАТЕЛЬНЫМ УСЛОВИЕМ РАЗВИТИЯ Исламская модель экономического развития так же в последнее время приобретает все большее влияние, особенно в странах исповедующих ислам. Финансовые операции, осуществляемые в соответствии с Исламским правом, являются формой этического вложения. Например, вложения в Инвестиционные организации, занимающиеся инвестированием средств вкладчиков в такие виды деятельности как алкоголь, азартные игры и т.д. запрещены. Исламские банковские организации руководствуются правилом, запрещающим взимание ссудного процента. Исламские банки сохраняют чётко разделённый статус между акционерным капиталом и депозитами клиентов для обеспечения правильного раздела прибыли согласно Исламскому праву. Они так же не принимают участия в спекулятивных играх на биржах в так называемой "экономике Казино", которая стала определяющей в современном финансовом мире, оторвавшемся от реальной экономики. Вероятнее всего, определяющей на будущей фазе "Революции мировых рынков" станет неокейнсианская модель экономического развития, которая создаст мощный класс потребителей в 4-5 млрд. человек и решит проблему бедности на нашей планете. Подобно тому, как после Второй мировой войны на предыдущей фазе "Революции мировых рынков" второго эволюционного цикла индустриальной стадии капитализма кейнсианская модель экономического развития смогла решить эти проблемы в рамках стран "золотого миллиарда", создав в них "государства всеобщего благосостояния". Тогда, к середине XXI века сформируются объективные предпосылки для перехода мирового сообщества к новому общественному строю, для которого стимул в накоплении капитала не будет обязательным условием развития. По материалам: http://www.warandpeace.ru/ru/ Последние новости |

Welcome to Islamic-financeСкачать книгуСкачать ТЭОКолонка редактораАналитика

ОпросНовости в формате RSS |