Как пояснили изданию в банке, указанная ставка отражает совокупные затраты, включая организационные, реальная стоимость финансирования - LIBOR плюс 3% (LIBOR - это Лондонская межбанковская ставка предложения, средневзвешенная процентная ставка по межбанковским кредитам, предоставляемым банками, выступающими на лондонском межбанковском рынке с предложением средств в разных валютах и на разные сроки).

Сейчас трехмесячная LIBOR находится на уровне 0,23%, при этом с начала года она не поднималась выше 0,24%. Таким образом, мурабаха обошлась банку дешевле, чем классическое фондирование, отмечает газета.

Для сравнения: в обращении находятся два выпуска еврооблигаций "Ак Барса" объемом 1,1 млрд долларов. Оба они размещены в 2012 году на сроки три и десять лет, ставки по ним равны 8,75% и 8% соответственно. Годового привлечения за рубежом у банка нет. Деньги в рамках исламской синдицированной сделки получены еще в конце 2013 года.

Свои планы по дальнейшему привлечению исламского финансирования в "Ак Барсе" не раскрывают, но уверены, что на фоне сужения возможностей на классических рынках капитала из-за санкций со стороны Европы и США для российских банков рынок исламского финансирования может быть весьма актуальным. Однако недорогое альтернативное фондирование требует серьезной подготовки. Как пояснили в кредитной организации, одно из принципиальных затруднений возникает при выборе объекта мурабахи.

Российским банкам запрещено заниматься торговлей, однако под это правило не подпадают драгоценные металлы, которые и лежат в основе механизма, используемого "Ак Барсом". Не меньшую сложность представляет длительный процесс налаживания связей с инвесторами, на это у банка ушло около трех лет.

Мурабаха - это торговое соглашение, при котором продавец прямо указывает затраты, понесенные им на продаваемые товары, и продает их другому лицу в рассрочку с наценкой к первоначальной стоимости, которая заранее известна покупателю. Последующая продажа товара, профинансированного с помощью мурабахи, позволяет получить на выходе "живые" деньги.

Помимо мурабахи, в исламском банкинге есть лизинговый инструмент - иджара, а также исламский эквивалент облигаций - сукук, наиболее известный в мире исламский финансовый инструмент.

Вообще же, финансистам мусульманских стран пришлось изобретать ценные бумаги, предполагающие иные принципы раздела дохода от совместного бизнеса или использования имущества, дабы не гневить Аллаха, который "дозволил торговлю и запретил лихоимство".

Инвесторы, купившие исламские ценные бумаги, получают часть дохода эмитента (какую именно - потенциальные покупатели облигаций должны понять из бизнес-плана). Традиционные кредиты и депозиты, на которые начисляются проценты, также вне закона в странах с законодательством, основанном на шариате.

Кроме того, как предупреждают эксперты, игрокам, финансирующим алкогольный и игорный бизнес или, например, свинофермы, практически нереально, существуя в российских реалиях, соответствовать требованиям шариата. Есть еще налоговые и юридические риски.

По оценке Ernst & Young, глобальный рынок исламских банковских активов к концу 2013 года составлял 1,7 трлн долларов. Несмотря на большое число зарегистрированных сукук, сделок с ними совершается мало. Это связано с тем, что многие инвесторы держат исламские облигации до срока погашения, и не все сукук (точнее, лежащие в их основе "исламские контракты") пригодны для торговли.

Самое большое количество выпусков сукук зарегистрировано на фондовой бирже Индонезии, однако лидирует по стоимости зарегистрированных исламских облигаций биржа Nasdaq Dubai. Великобритания стремится стать центром исламских финансов, и на Лондонской бирже уже отмечен наибольший оборот сукук в Европе (21 млрд фунтов за последние пять лет). Другим популярным местом для регистрации сукук является Люксембург, где зарегистрирован Dubai Global sukuk FZCO, первая исламская облигация с листингом на европейской фондовой бирже.

В России первым, еще в 2005-2006 годах, анонсировал выпуск сукук банк ВТБ, однако проект не состоялся из-за того, что новая бумага не соответствовала нормам российского финансового законодательства (по другим данным, эмиссии помешал кризис 2008 года).

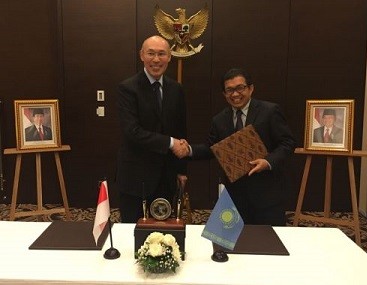

Руководство Татарстана планировало эмиссию сукук еще в конце 2010 года и даже подписало протокол о намерениях с известными малайзийскими фондами. Однако размещение бумаг до сих пор не состоялось.

Контакты |

Контакты |

English

English